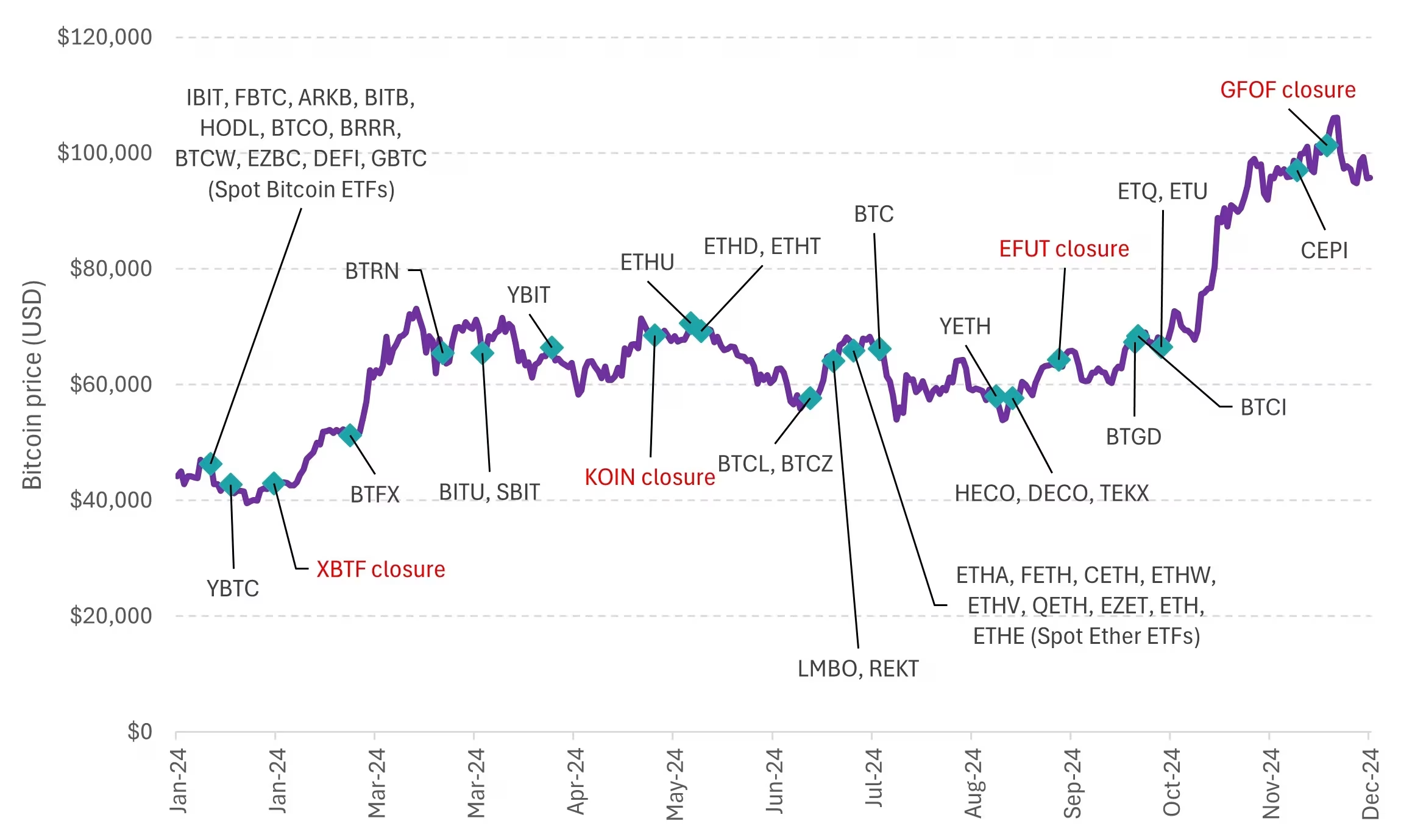

Durante la primera década de existencia de Bitcoin, los ETFs eran fantasmas míticos en el horizonte que moverían el precio de Bitcoin "hasta la luna". En febrero de 2021, el primer ETF fue finalmente aceptado en Canadá (BTCC), y siete meses después ProShares lanzó BITO en Estados Unidos. Avanzando rápidamente, solo 18 meses desde la aprobación, 12 ETFs de Bitcoin spot estadounidenses gestionan más de 150.000 millones de dólares en activos, con IBIT de BlackRock alcanzando solo 80.000 millones de dólares, pero el panorama es mucho más amplio.

De hecho, hay tantos que el inversor normal puede estar confundido:

- ¿Cuál deberías elegir?

- ¿Por qué elegirlo en lugar de comprar Bitcoin directamente?

- ¿Cuál es la diferencia entre ETFs spot y de futuros?

- ¿Cuál está disponible en Europa?

Vamos a profundizar.

¿Por qué ETF?

Para los inversores institucionales, elegir exposición a Bitcoin a través de ETF es a menudo solo una necesidad ya que no pueden mantener criptomonedas directamente, pero ¿hay razones por las que un inversor individual debería considerarlos?

Hay dos razones principales:

Gestión fácil de cartera

Puedes comprar ETFs de Bitcoin en tu cuenta de corretaje habitual junto con acciones. No necesitas lidiar con exchanges de cripto, carteras, o rebalanceo complicado entre diferentes plataformas.

Cuentas con ventajas fiscales

La mayoría de cuentas de jubilación y pensión (como 401(k) en Estados Unidos, ISAs en Reino Unido, o PEAs en Francia) no pueden mantener Bitcoin directamente. Pero pueden mantener ETFs de Bitcoin. Esto te permite obtener exposición a Bitcoin mientras mantienes los beneficios fiscales de estas cuentas especiales.

¿Spot, futuros, ETP…?

Cuando empiezas a mirar las opciones disponibles, lo primero que debes entender son las diferencias entre tres tipos principales de productos de inversión en Bitcoin, porque funcionan muy diferente:

ETF Spot compra y mantiene Bitcoin real. Cuando Bitcoin sube 1 dólar, tu ETF sube aproximadamente 1 dólar. Los ETFs spot son generalmente mejores para la mayoría de la gente - son simples y siguen Bitcoin de cerca.

ETF de Futuros compra un contrato para poseer Bitcoin en el futuro, no Bitcoin real. Puede perder dinero incluso cuando Bitcoin sube debido a costos de "rolling". Disponible en Estados Unidos desde 2021. Ejemplo: BITO (ProShares), BTF (Valkyrie).

ETP (Exchange Traded Product) funciona como ETF spot pero es más común en Europa. Compra y mantiene Bitcoin real. Seguimiento similar al ETF spot. Ejemplo: WisdomTree Physical Bitcoin, iShares Bitcoin ETP.

ETC (Exchange Traded Commodity), pero en el mundo de las criptomonedas, a menudo se rebautiza como Exchange Traded Crypto. En la práctica, no hay diferencia entre ETC y ETP para un inversor.

ETN (Exchange Traded Note) es básicamente un pagaré de un banco prometiendo pagarte el rendimiento de Bitcoin. Si el banco quiebra, pierdes todo. Realmente no hay una buena razón para que un inversor individual elija ETN.

Beneficios fiscales

Si haces mucho trading de Bitcoin en Estados Unidos, los ETFs de futuros como BITO te dan mejores tasas fiscales. Pagas impuestos más bajos en el 60% de tus ganancias, incluso si solo mantuviste el ETF por poco tiempo.

Generación de ingresos

Algunos ETFs de Bitcoin pueden ganar dinero extra cuando los futuros de Bitcoin cuestan más que los precios regulares de Bitcoin. El ETF también gana intereses en el efectivo que mantiene.

Productos

ETFs de Bitcoin Spot

A septiembre de 2025, hay 12 ETFs de Bitcoin spot disponibles en Estados Unidos, que mantienen directamente Bitcoin como su activo subyacente. Estos fueron principalmente aprobados por la SEC a principios de 2024, con el Grayscale Bitcoin Mini Trust (BTC) lanzado más tarde ese año para ofrecer una alternativa de menor costo al fondo Grayscale original. Abajo hay una lista completa, ordenada por ratio de gastos (de menor a mayor).

| Ticker | Nombre del fondo | Ratio de gastos |

|---|---|---|

| BTC | Grayscale Bitcoin Mini Trust | 0,15% |

| EZBC | Franklin Bitcoin ETF | 0,19% |

| BITB | Bitwise Bitcoin ETF | 0,20% |

| HODL | VanEck Bitcoin ETF | 0,20% |

| ARKB | ARK 21Shares Bitcoin ETF | 0,21% |

| IBIT | iShares Bitcoin Trust | 0,25% |

| FBTC | Fidelity Wise Origin Bitcoin Fund | 0,25% |

| BTCW | WisdomTree Bitcoin Fund | 0,25% |

| BTCO | Invesco Galaxy Bitcoin ETF | 0,25% |

| BRRR | Valkyrie Bitcoin Fund | 0,25% |

| HBTC.BH | Hashdex Bitcoin ETF | 0,25% |

| GBTC | Grayscale Bitcoin Trust | 1,50% |

ETFs de Bitcoin basados en futuros y estratégicos

Además de los ETFs spot, hay varios ETFs de exposición a Bitcoin basados en futuros o indirectos, que no mantienen Bitcoin directamente sino que invierten en contratos de futuros de Bitcoin, acciones mineras, o activos relacionados con blockchain. Estos proporcionan exposición alternativa pero pueden tener un rendimiento inferior a los ETFs spot debido a costos de rolling de futuros. Aquí están los principales a septiembre de 2025.

| Ticker | Nombre del fondo | AUM (Capitalización de mercado) | Ratio de gastos |

|---|---|---|---|

| BITS | Global X Blockchain & Bitcoin Strategy ETF | Futuros de Bitcoin + acciones blockchain | 0,65% |

| BITO | ProShares Bitcoin Strategy ETF | Futuros de Bitcoin | 0,95% |

| DEFI | Hashdex Bitcoin Futures ETF | Futuros de Bitcoin | 0,90% |

¿Y Europa?

Aunque los ETFs de Bitcoin spot tradicionales no están permitidos en Europa debido a estrictas regulaciones UCITS, hay una variedad de productos Bitcoin Exchange-Traded (ETPs) y Exchange-Traded Notes (ETNs) que funcionan de manera similar proporcionando exposición directa o sintética al precio de Bitcoin. Estos productos se negocian activamente en las principales bolsas europeas, incluyendo SIX Swiss Exchange (Suiza), Xetra y Börse Frankfurt (Alemania), y otras.

| ISIN | Nombre del fondo | Ratio de gastos |

|---|---|---|

| GB00BJYDH287 | WisdomTree Physical Bitcoin ETP | 0,15% |

| XS2940466316 | iShares Bitcoin ETP | 0,15% |

| DE000A4AER62 | Bitwise Core Bitcoin ETP | 0,20% |

| CH1199067674 | 21Shares Bitcoin Core ETP | 0,21% |

| GB00BLD4ZL17 | CoinShares Physical Bitcoin | 0,25% |

| XS2376095068 | Invesco Physical Bitcoin | 0,25% |

| SE0025012032 | Virtune Bitcoin Prime ETP | 0,25% |

| GB00BLBDZV05 | Global X Bitcoin ETP | 0,29% |

| XS2434891219 | Fidelity Physical Bitcoin ETP | 0,35% |

| CH1315732250 | Xtrackers Galaxy Physical Bitcoin ETC Securities | 0,35% |

| CH0558875933 | AMINA Bitcoin ETP | 0,75% |

| DE000A3GK2N1 | DDA Physical Bitcoin ETP | 0,95% |

| DE000A28M8D0 | VanEck Bitcoin ETN | 1,00% |

| DE000NXTA018 | nxtAssets Bitcoin direct ETP | 1,00% |

| CH0454664001 | 21Shares Bitcoin ETP | 1,49% |

| SE0020845709 | Virtune Bitcoin ETP | 1,49% |

| GB00BQ991Q22 | Valour Bitcoin Physical Carbon Neutral ETP | 1,49% |

| DE000A27Z304 | Bitwise Physical Bitcoin ETP | 2,00% |

¿Cómo elegir el mejor ETF de Bitcoin?

¿Qué ETF de Bitcoin es mejor para ti? Aquí están nuestras mejores opciones para inversores estadounidenses y europeos:

Estados Unidos

Al elegir un ETF de Bitcoin en Estados Unidos, concéntrate en comisiones bajas (bajo 0,25%), alta liquidez (medida por volumen de trading y activos), y emisores confiables como BlackRock o Fidelity. Todos los ETFs spot estadounidenses mantienen Bitcoin real, así que evita los basados en futuros como BITO que pueden quedarse atrás debido a costos extra.

BTC (Grayscale Bitcoin Mini Trust) — Comisión continua más baja en 0,15%, haciéndolo mejor para tenedores a largo plazo enfocados en minimizar costos. Más pequeño que los otros pero aún sólido con más de 10.000 millones de dólares en activos.

IBIT (iShares Bitcoin Trust) — La opción más grande y más líquida con 86.000 millones de dólares en activos. La reputación de BlackRock lo hace ideal para grandes inversores que quieren trading fácil. La comisión es 0,25% pero temporalmente reducida a 0,12% hasta enero 2025.

FBTC (Fidelity Wise Origin Bitcoin Fund) — Gran equilibrio de costo y confiabilidad con más de 50.000 millones de dólares en activos. Perfecto si ya usas Fidelity para otras inversiones. Misma comisión de 0,25% que IBIT.

Europa

Las opciones europeas son más pequeñas en general pero funcionan de manera similar a los ETFs spot estadounidenses. Busca ETPs respaldados físicamente con comisiones bajas (bajo 0,25%) y buenas cotizaciones en bolsa como Xetra o SIX. Nota que algunos productos solo están disponibles para inversores profesionales, aunque el acceso retail se está expandiendo.

WBIT (WisdomTree Physical Bitcoin) — Comisión baja de 0,15% con más de 1.000 millones de dólares en activos y sólido historial. Buena elección para inversores a largo plazo conscientes de los costos.

IB1T (iShares Bitcoin ETP) — Producto europeo de BlackRock con comisión promocional de 0,15% hasta diciembre 2025, luego 0,25%. Mejor para aquellos que quieren seguridad de marca premium.

BTCE (Bitwise Physical Bitcoin ETP) — Mayor liquidez europea con 1.300 millones de dólares en activos e historial de 5 años. Excelente para traders activos que quieren flexibilidad, aunque la comisión es ligeramente más alta en 0,20%.

Conclusión

Aunque los ETFs ofrecen una manera tentadora y conveniente de obtener "exposición a Bitcoin", vale la pena recordar que Bitcoin representa más que solo un vehículo de inversión.

La Teoría de cartera radical de Jeff Park destaca el riesgo sistémico inherente en todos los activos "convencionales". La verdadera diversificación debería considerar no solo la volatilidad de la cartera sino también el riesgo de perder acceso a tus activos. Almacenar toda tu riqueza en una sola cuenta de corretaje conlleva riesgos sustanciales.

Sin embargo, si mantienes una porción significativa de tus bitcoins segura en una cartera hardware, agregar un ETF a tu cartera puede proporcionar flexibilidad útil para rebalanceo y ventajas fiscales a través de cuentas de jubilación.