En The Radical Portfolio Theory, Jeff Park, director de Alpha Strategies y gestor de carteras en Bitwise Asset Management, explica la muerte de una de las suposiciones más fundamentales en la inversión:

Las acciones representan riesgo y crecimiento, mientras que los bonos del tesoro representan seguridad.

La suposición técnica subyacente es que a través de la mecánica de las tasas de interés, están negativamente correlacionados, lo que lleva a uno de los diseños de cartera más tradicionales: 60% acciones / 40% bonos—la clásica "cartera 60/40."

Esto ya no es cierto.

En el mercado post-COVID esta correlación se invirtió de negativa a positiva:

Si la correlación entre acciones y bonos permanece positiva, toda la configuración pierde su sentido.

Los bonos son volátiles

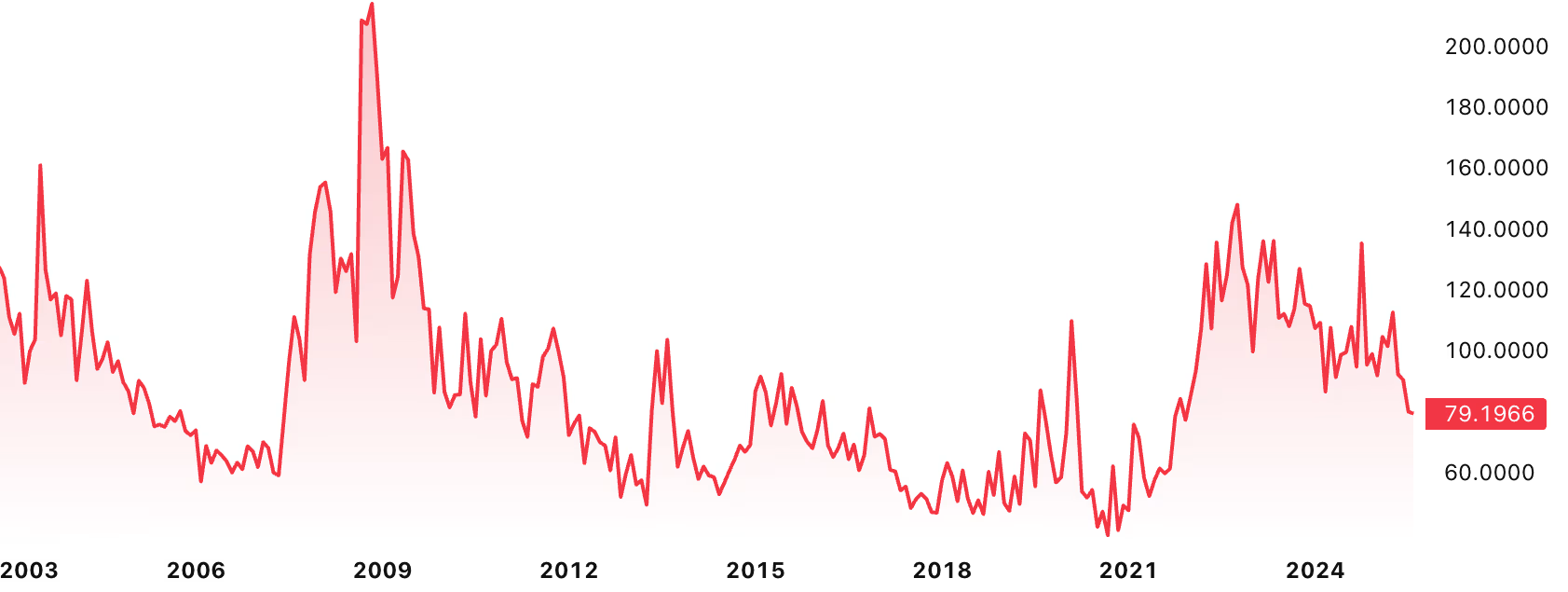

El índice MOVE muestra que los bonos en realidad pueden ser muy volátiles:

El 79 en el gráfico significa una volatilidad anual del 7,9% en los precios de los bonos del tesoro, que en el momento en que más los podrías necesitar, puede aumentar significativamente.

Mientras que los tenedores a largo plazo pueden permanecer sin afectación, si planeabas vender bonos o ETFs de bonos para reequilibrar tu cartera comprando acciones baratas durante la crisis de 2008 o la turbulencia del COVID, te enfrentaste a precios mark-to-market desfavorables.

Todo es un Global Carry Trade

La observación fundamental del ensayo es que toda la economía global se volvió extremadamente correlacionada, dependiendo de la suposición de la fortaleza del Dólar, convirtiéndose efectivamente en un solo gran "global carry trade".

El carry trade tradicional significa que:

- tomas prestado en una moneda de bajo interés (como el Yen japonés al 0%)

- inviertes en una moneda de alto interés (como el Dólar estadounidense al 5%)

- te beneficias del diferencial de tasas de interés

Sin embargo, el Global Carry Trade de Jeff es un concepto más amplio. El sistema es una red masiva interconectada donde:

- Japón financia el consumo estadounidense comprando bonos/acciones estadounidenses con dinero barato

- China mantiene bonos del tesoro estadounidense para mantener relaciones comerciales

- Todos dependen esencialmente de la fortaleza del dólar estadounidense y las tasas bajas

Estar en "posición larga en el Global Carry" (long global carry) significa poseer activos que se benefician de este sistema.

Tanto las acciones como los bonos se convirtieron en parte del mismo trade, y es por eso que el tradicional 60/40 ya no funciona como diversificación.

El tiempo es energía líquida.

—Jeff Park

Fundamentalmente, el sistema financiero tradicional se basa en un truco de manipulación del tiempo: en lugar de producir suficiente energía ahora, la toma prestada del futuro.

Por otro lado, hay activos respaldados por la energía gastada ahora: fuerza laboral humana, materias primas, Bitcoin.

La inversión fundamental ya no impulsa el mercado

Finalmente, el ensayo señala que la inversión fundamental se ha vuelto rara y la inversión en índices se convierte simplemente en una cobertura contra la inflación, mientras que muchas métricas tradicionales como el PIB están diseñadas para apoyar la narrativa dominante, pero no necesariamente revelan la realidad de la situación y los riesgos reales contra los que podría valer la pena diversificarse.

El nuevo 60/40: La cartera radical

La proporción 60/40 nunca tuvo una fuerte justificación técnica—era simplemente un número redondo agradable que representaba la idea de "más bien crecimiento, pero también seguridad."

Jeff toma este formato pegadizo y propone un nuevo enfoque para la diversificación:

60% Long Global Carry / 40% Short Global Carry

Lo que también se puede leer como "más bien conforme (compliant), pero también resiliente (resilient)."

El 60% conforme (compliant) son todos los activos de inversión tradicionales: acciones, bonos, o incluso tu residencia principal. Todos son parte de la misma apuesta sobre el estado actual de las cosas y que el sistema sigue funcionando bien.

El otro 40% son activos resilientes (resilient) que proporcionan seguro. Aquí hay algunos ejemplos:

- Bitcoin

- Oro físico

- Bienes raíces en el extranjero

- Apuestas en mercados predictivos

Ahora puedes entender de dónde viene lo "radical"—definitivamente no es el manual que un asesor financiero tradicional recomendaría (o estaría autorizado a recomendar).

Mientras que incluso incluir mercados predictivos en un marco de inversión general parece verdaderamente radical, la gran observación aquí es que en lugar de ser solo activos exóticos o apuestas, pueden usarse como un seguro conservador clásico. Hacer una pequeña apuesta en un escenario improbable pero trágico puede ser una estrategia válida para aumentar la seguridad de tu cartera.

Custodia personal (Self-custody)

Un aspecto que este marco explica bien es la importancia de la custodia personal (self-custody). Mientras que tanto Bitcoin como los ETF de Bitcoin pueden darte exposición al crecimiento de Bitcoin en tiempos de prosperidad, en el momento en que más podrías necesitarlos, representan riesgos completamente diferentes.

Incluso excluyendo algunos escenarios catastróficos, un simple reequilibrio durante un crash del mercado no es posible cuando el mercado está cerrado—lo cual es una práctica estándar en momentos de mayor volatilidad.

Si bien hay muchos beneficios de los ETF de Bitcoin u oro, siguen siendo activos conformes. En el 60/40 radical puedes tener ambos, pero de alguna manera, permanecen en lados opuestos de la división.

La baja liquidez que hace que los activos alternativos sean más difíciles de mover es en realidad parte de su fortaleza. Cuanto más líquido es un activo, más se convierte en parte del sistema y está sujeto a las mismas fuerzas, y eventualmente se correlaciona con él.

| Conforme (Compliant) | Resiliente (Resilient) |

|---|---|

| 60% | 40% |

| Público | Privado |

| Centralizado | Descentralizado |

| Custodia de terceros | Custodia personal |

| Estado maximalista | Estado minimalista |

| Alto apalancamiento | Bajo apalancamiento |

| Liquidez abundante | Volatilidad natural |

| Acciones, bonos, REITs, ETFs de Bitcoin | Bitcoin físico, lingotes de oro, bienes raíces en el extranjero |

| Dependiente del sistema, correlacionado | Independiente del sistema, no correlacionado |

| Fácil de comprar/vender | Requiere esfuerzo y conocimiento |

Bitcoin: La nueva resiliencia

Mientras que el ensayo original no se centra en Bitcoin, para cualquier inversor en activos digitales la conexión y el atractivo serán obvios y evidentes. Bitcoin es el activo de resiliencia perfecto natural que marca todas las casillas y merece ser parte de cada cartera. Mientras que un consejo "no ortodoxo" típico generalmente sugería 1-5%, desde la perspectiva de la "teoría radical de carteras" una asignación del 20-40% no suena tan loca.

Dicho esto, el marco "radical" proporciona tanto excelentes explicaciones como estrategias aplicables, trayendo claridad para los inversores que miran muchas nuevas oportunidades provenientes de las finanzas tradicionales como MSTR, STRK, o el próximo ETF multi-cripto de Grayscale.

Por convenientes que sean, son parte del status quo contra el que podrías querer diversificarte.