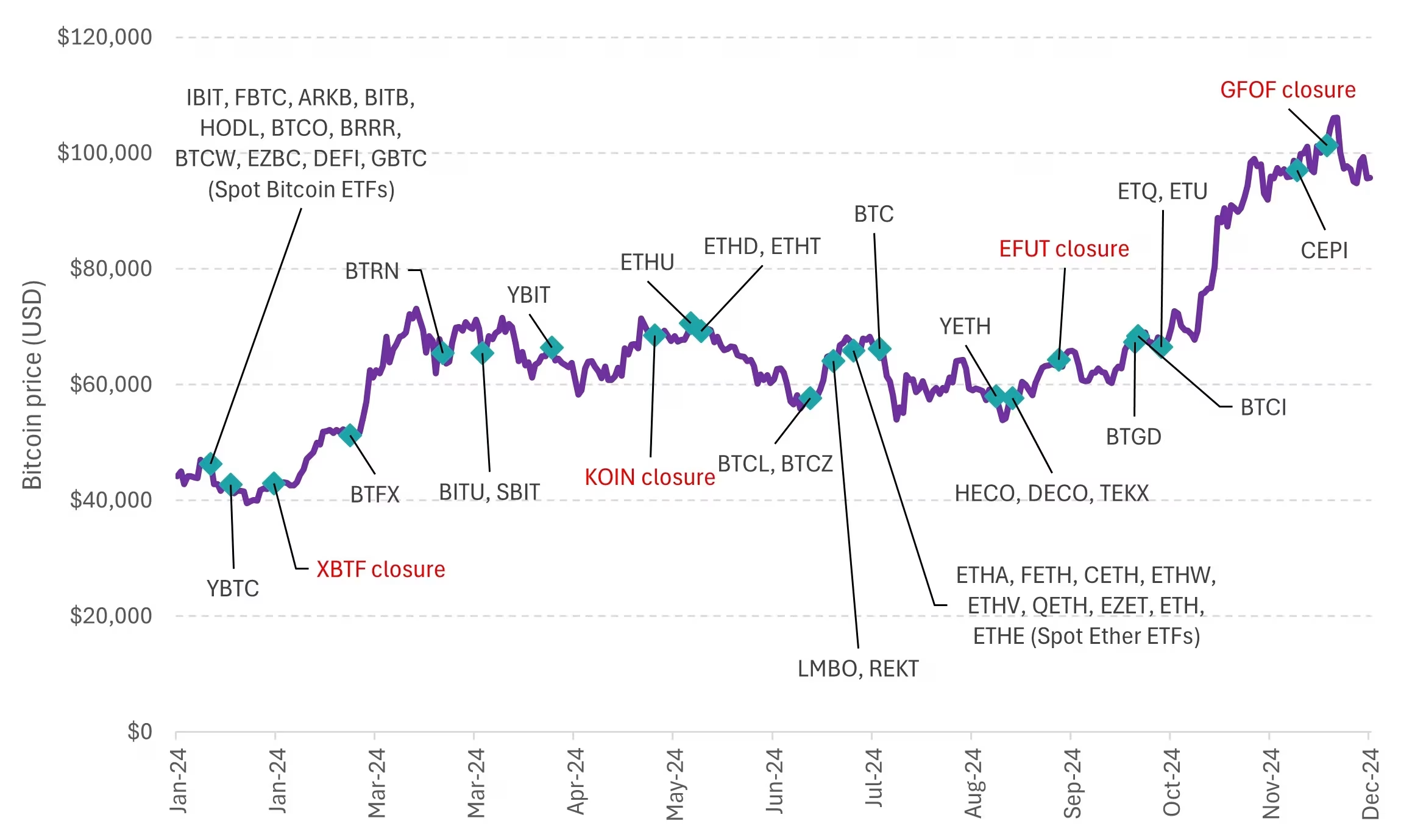

Pendant la première décennie d'existence de Bitcoin, les ETF étaient des fantômes mythiques à l'horizon qui allaient faire monter le prix du Bitcoin « jusqu'à la lune ». En février 2021, le premier ETF a finalement été accepté au Canada (BTCC), et sept mois plus tard ProShares a lancé BITO aux États-Unis. En avance rapide, seulement 18 mois après l'approbation, 12 ETF Bitcoin spot américains comptabilisent plus de 150 milliards de dollars d'actifs sous gestion, avec IBIT de BlackRock atteignant seul 80 milliards de dollars, mais le paysage est bien plus vaste.

En fait, il y en a tellement que l'investisseur régulier peut être confus :

- Lequel devriez-vous choisir ?

- Pourquoi même le choisir plutôt qu'acheter directement du Bitcoin ?

- Quelle est la différence entre les ETF spot et futures ?

- Lequel est disponible en Europe ?

Plongeons-nous.

Pourquoi un ETF ?

Pour les investisseurs institutionnels, choisir l'exposition au Bitcoin via un ETF est souvent juste une nécessité puisqu'ils ne peuvent pas détenir directement des cryptomonnaies, mais y a-t-il des raisons pour lesquelles un investisseur individuel devrait les considérer ?

Il y a deux raisons principales :

Gestion de portefeuille facile

Vous pouvez acheter des ETF Bitcoin dans votre compte de courtage habituel aux côtés des actions. Pas besoin de gérer les échanges crypto, les portefeuilles, ou le rééquilibrage compliqué entre différentes plateformes.

Comptes fiscalement avantageux

La plupart des comptes de retraite et de pension (comme les 401(k) aux États-Unis, les ISA au Royaume-Uni, ou les PEA en France) ne peuvent pas détenir directement du Bitcoin. Mais ils peuvent détenir des ETF Bitcoin. Cela vous permet d'obtenir une exposition au Bitcoin tout en conservant les avantages fiscaux de ces comptes spéciaux.

Spot, Futures, ETP… ?

Quand vous commencez à examiner les options disponibles, la première chose à comprendre sont les différences entre trois types principaux de produits d'investissement Bitcoin, car ils fonctionnent très différemment :

ETF Spot achète et détient du Bitcoin réel. Quand Bitcoin monte de 1 dollar, votre ETF monte d'environ 1 dollar. Les ETF spot sont généralement meilleurs pour la plupart des gens - ils sont simples et suivent Bitcoin de près.

ETF Futures achète un contrat pour posséder du Bitcoin dans le futur, pas du Bitcoin réel. Il peut perdre de l'argent même quand Bitcoin monte à cause des coûts de « roulement ». Disponible aux États-Unis depuis 2021. Exemple : BITO (ProShares), BTF (Valkyrie).

ETP (Exchange Traded Product) fonctionne comme un ETF spot mais est plus commun en Europe. Il achète et détient du Bitcoin réel. Suivi similaire à l'ETF spot. Exemple : WisdomTree Physical Bitcoin, iShares Bitcoin ETP.

ETC (Exchange Traded Commodity), mais dans le monde des cryptomonnaies, il est souvent rebaptisé Exchange Traded Crypto. En pratique, il n'y a aucune différence entre ETC et ETP pour un investisseur.

ETN (Exchange Traded Note) est essentiellement un IOU d'une banque promettant de vous payer la performance de Bitcoin. Si la banque échoue, vous perdez tout. Il n'y a vraiment aucune bonne raison pour un investisseur individuel de choisir un ETN.

Avantages fiscaux

Si vous tradez beaucoup Bitcoin aux États-Unis, les ETF futures comme BITO vous donnent de meilleurs taux d'imposition. Vous payez des taxes plus faibles sur 60% de vos gains, même si vous n'avez détenu l'ETF que peu de temps.

Génération de revenus

Certains ETF Bitcoin peuvent gagner de l'argent supplémentaire quand les futures Bitcoin coûtent plus que les prix Bitcoin réguliers. L'ETF gagne aussi des intérêts sur l'argent qu'il détient.

Produits

ETF Bitcoin Spot

En septembre 2025, il y a 12 ETF Bitcoin spot disponibles aux États-Unis, qui détiennent directement Bitcoin comme actif sous-jacent. Ceux-ci ont été principalement approuvés par la SEC début 2024, avec le Grayscale Bitcoin Mini Trust (BTC) lancé plus tard dans l'année pour offrir une alternative à frais plus bas au fonds Grayscale original. Ci-dessous une liste complète, triée par ratio de frais (du plus bas au plus élevé).

| Ticker | Nom du fonds | Ratio de frais |

|---|---|---|

| BTC | Grayscale Bitcoin Mini Trust | 0,15% |

| EZBC | Franklin Bitcoin ETF | 0,19% |

| BITB | Bitwise Bitcoin ETF | 0,20% |

| HODL | VanEck Bitcoin ETF | 0,20% |

| ARKB | ARK 21Shares Bitcoin ETF | 0,21% |

| IBIT | iShares Bitcoin Trust | 0,25% |

| FBTC | Fidelity Wise Origin Bitcoin Fund | 0,25% |

| BTCW | WisdomTree Bitcoin Fund | 0,25% |

| BTCO | Invesco Galaxy Bitcoin ETF | 0,25% |

| BRRR | Valkyrie Bitcoin Fund | 0,25% |

| HBTC.BH | Hashdex Bitcoin ETF | 0,25% |

| GBTC | Grayscale Bitcoin Trust | 1,50% |

ETF Bitcoin basés sur les futures et stratégiques

En plus des ETF spot, il y a plusieurs ETF d'exposition Bitcoin basés sur les futures ou indirects, qui ne détiennent pas directement Bitcoin mais investissent dans des contrats futures Bitcoin, des actions minières, ou des actifs liés à la blockchain. Ceux-ci fournissent une exposition alternative mais peuvent sous-performer les ETF spot à cause des coûts de roulement des futures. Voici les principaux en septembre 2025.

| Ticker | Nom du fonds | AUM (Capitalisation boursière) | Ratio de frais |

|---|---|---|---|

| BITS | Global X Blockchain & Bitcoin Strategy ETF | Futures Bitcoin + actions blockchain | 0,65% |

| BITO | ProShares Bitcoin Strategy ETF | Futures Bitcoin | 0,95% |

| DEFI | Hashdex Bitcoin Futures ETF | Futures Bitcoin | 0,90% |

Et l'Europe ?

Bien que les ETF Bitcoin spot traditionnels ne soient pas autorisés en Europe à cause des réglementations UCITS strictes, il y a une variété de produits Bitcoin Exchange-Traded (ETP) et Exchange-Traded Notes (ETN) qui fonctionnent de manière similaire en fournissant une exposition directe ou synthétique au prix du Bitcoin. Ces produits sont activement négociés sur les principales bourses européennes, incluant la SIX Swiss Exchange (Suisse), Xetra et Börse Frankfurt (Allemagne), et autres.

| ISIN | Nom du fonds | Ratio de frais |

|---|---|---|

| GB00BJYDH287 | WisdomTree Physical Bitcoin ETP | 0,15% |

| XS2940466316 | iShares Bitcoin ETP | 0,15% |

| DE000A4AER62 | Bitwise Core Bitcoin ETP | 0,20% |

| CH1199067674 | 21Shares Bitcoin Core ETP | 0,21% |

| GB00BLD4ZL17 | CoinShares Physical Bitcoin | 0,25% |

| XS2376095068 | Invesco Physical Bitcoin | 0,25% |

| SE0025012032 | Virtune Bitcoin Prime ETP | 0,25% |

| GB00BLBDZV05 | Global X Bitcoin ETP | 0,29% |

| XS2434891219 | Fidelity Physical Bitcoin ETP | 0,35% |

| CH1315732250 | Xtrackers Galaxy Physical Bitcoin ETC Securities | 0,35% |

| CH0558875933 | AMINA Bitcoin ETP | 0,75% |

| DE000A3GK2N1 | DDA Physical Bitcoin ETP | 0,95% |

| DE000A28M8D0 | VanEck Bitcoin ETN | 1,00% |

| DE000NXTA018 | nxtAssets Bitcoin direct ETP | 1,00% |

| CH0454664001 | 21Shares Bitcoin ETP | 1,49% |

| SE0020845709 | Virtune Bitcoin ETP | 1,49% |

| GB00BQ991Q22 | Valour Bitcoin Physical Carbon Neutral ETP | 1,49% |

| DE000A27Z304 | Bitwise Physical Bitcoin ETP | 2,00% |

Comment choisir le meilleur ETF Bitcoin ?

Quel ETF Bitcoin est le meilleur pour vous ? Voici nos meilleurs choix pour les investisseurs américains et européens :

États-Unis

Lors du choix d'un ETF Bitcoin aux États-Unis, concentrez-vous sur les frais bas (sous 0,25%), la haute liquidité (mesurée par le volume de trading et les actifs), et les émetteurs de confiance comme BlackRock ou Fidelity. Tous les ETF spot américains détiennent du Bitcoin réel, donc évitez ceux basés sur les futures comme BITO qui peuvent traîner à cause de coûts supplémentaires.

BTC (Grayscale Bitcoin Mini Trust) — Frais courants les plus bas à 0,15%, ce qui en fait le meilleur pour les détenteurs à long terme concentrés sur la minimisation des coûts. Plus petit que les autres mais toujours solide avec plus de 10 milliards de dollars d'actifs.

IBIT (iShares Bitcoin Trust) — L'option la plus grande et la plus liquide avec 86 milliards de dollars d'actifs. La réputation de BlackRock le rend idéal pour les gros investisseurs qui veulent un trading facile. Les frais sont de 0,25% mais temporairement réduits à 0,12% jusqu'en janvier 2025.

FBTC (Fidelity Wise Origin Bitcoin Fund) — Excellent équilibre de coût et fiabilité avec plus de 50 milliards de dollars d'actifs. Parfait si vous utilisez déjà Fidelity pour d'autres investissements. Mêmes frais de 0,25% qu'IBIT.

Europe

Les options européennes sont globalement plus petites mais fonctionnent de manière similaire aux ETF spot américains. Recherchez des ETP physiquement soutenus avec des frais bas (sous 0,25%) et de bonnes cotations en bourse comme Xetra ou SIX. Notez que certains produits ne sont disponibles qu'aux investisseurs professionnels, bien que l'accès retail s'étende.

WBIT (WisdomTree Physical Bitcoin) — Frais bas de 0,15% avec plus de 1 milliard de dollars d'actifs et un solide historique. Bon choix pour les investisseurs à long terme soucieux des coûts.

IB1T (iShares Bitcoin ETP) — Produit européen de BlackRock avec des frais promotionnels de 0,15% jusqu'en décembre 2025, puis 0,25%. Meilleur pour ceux qui veulent la sécurité d'une marque premium.

BTCE (Bitwise Physical Bitcoin ETP) — Plus haute liquidité européenne avec 1,3 milliard de dollars d'actifs et un historique de 5 ans. Excellent pour les traders actifs qui veulent de la flexibilité, bien que les frais soient légèrement plus élevés à 0,20%.

Conclusion

Bien que les ETF offrent un moyen tentant et pratique d'obtenir une « exposition Bitcoin », il vaut la peine de se rappeler que Bitcoin représente plus qu'un simple véhicule d'investissement.

La Théorie de portefeuille radical de Jeff Park met en évidence le risque systémique inhérent à tous les actifs « conventionnels ». La vraie diversification devrait considérer non seulement la volatilité du portefeuille mais aussi le risque de perdre l'accès à vos actifs. Stocker toute votre richesse dans un seul compte de courtage porte des risques substantiels.

Cependant, si vous gardez une portion significative de vos bitcoins en sécurité sur un portefeuille matériel, ajouter un ETF à votre portefeuille peut fournir une flexibilité utile pour le rééquilibrage et des avantages fiscaux via les comptes de retraite.