Nel 1923, la Standard Statistics Company si prefisse di raggiungere un obiettivo che sembrava astratto: catturare l'intero mercato statunitense in un unico numero. Il loro indice settimanale di 233 azioni si sarebbe poi evoluto nell'S&P 500 nel 1957, ponendo le basi per la rivoluzione della ponderazione per capitalizzazione di mercato che ha trasformato per sempre gli investimenti al dettaglio a partire dalla metà degli anni settanta. wikipedia.org

I primi fondi indicizzati erano spesso ponderati in modo uguale. Il contributo rivoluzionario di Jack Bogle arrivò con il First Index Investment Trust (in seguito ribattezzato Vanguard 500 Index Fund), lanciato il 31 agosto 1976. Fu il primo fondo comune indicizzato ponderato per capitalizzazione di mercato disponibile per i singoli investitori al dettaglio. Ridicolizzato dagli addetti ai lavori come "antiamericano" e "un percorso sicuro verso la mediocrità", il fondo raccolse inizialmente solo 11 milioni di dollari rispetto alle aspettative di 150 milioni. vanguard.com

Inizialmente, i critici videro la sua magra crescita come la prova che gli americani non si sarebbero mai accontentati di rendimenti "medi". Ma poi arrivò il mercato rialzista del 1982 e accadde qualcosa di straordinario. Mentre le azioni salivano alle stelle, il semplice fondo indicizzato di Bogle non sembrava più sciocco: teneva il passo con la salita del mercato mentre i gestori attivi inciampavano nel tentativo di batterlo.

Non cercare l'ago nel pagliaio. Compra semplicemente il pagliaio!

— John C. Bogle

La superiorità dell'approccio divenne innegabile quando l'audace previsione di Bogle del 1992 si avverò: il Vanguard 500 Index Fund superò il famoso Magellan Fund nel 2000, superando la soglia dei 100 miliardi di dollari nel novembre 1999. A quel punto, la ponderazione per capitalizzazione di mercato si era evoluta dall'esperimento ridicolizzato di Bogle alla soluzione predefinita per gli investimenti al dettaglio, con Vanguard che affrontava una vasta concorrenza in un mercato che aveva creato. cnbc.com

Avanti veloce al 2025: i fondi indicizzati ponderati per capitalizzazione di mercato rappresentano circa il 45% del totale degli asset in gestione (AUM) tra i fondi comuni e gli ETF a lungo termine negli Stati Uniti, con un AUM totale di circa 30 trilioni di dollari. ici.org

Comprendere la Ponderazione per Capitalizzazione di Mercato

Cos'è la Capitalizzazione di Mercato?

La capitalizzazione di mercato, o "market cap", è semplicemente il valore totale di un'azione o di un asset digitale calcolato moltiplicando il prezzo di una singola azione/token per il numero totale di token in circolazione. Se Apple ha 15 miliardi di azioni scambiate a 200 dollari l'una, la sua capitalizzazione di mercato è di 3 trilioni di dollari (200 $ × 15 miliardi di azioni). Allo stesso modo, se Bitcoin ha 19,8 milioni di token scambiati a 120.000 dollari l'uno, la sua capitalizzazione di mercato è di 2,38 trilioni di dollari. Questo numero rappresenta ciò che gli investitori collettivamente credono che l'intera azienda o asset valga in un dato momento.

Come Funziona la Ponderazione per Capitalizzazione di Mercato

In un indice ponderato per capitalizzazione di mercato, l'influenza di ogni asset è proporzionale alla sua capitalizzazione di mercato. Se l'S&P 500 ha una capitalizzazione di mercato combinata di 40 trilioni di dollari e Apple ne rappresenta 3 trilioni, allora Apple costituisce il 7,5% dell'indice. Lo stesso principio si applica agli indici di criptovalute: se Bitcoin rappresenta il 50% della capitalizzazione totale del mercato delle criptovalute, avrebbe un peso del 50% in un indice di criptovalute ponderato per capitalizzazione di mercato. Questo concetto si riflette anche nell'indice di dominanza di Bitcoin.

Indicizzazione

Puoi usare la capitalizzazione di mercato per ponderare qualsiasi asset, ma per mantenere il tuo portafoglio rilevante, puoi lasciare che la capitalizzazione di mercato determini non solo quanto di ogni asset detenere, ma anche quali asset appartengono al tuo paniere. Questa idea è ancora più importante. Se segui l'indice S&P 500 nel tempo, la sua composizione cambia costantemente. Quindi, periodicamente, alcuni asset escono dal tuo portafoglio, sostituiti da quelli con prestazioni migliori. Questo è l'unico momento in cui un portafoglio indicizzato richiede un ribilanciamento e la vendita di alcuni asset.

Cinque Motivi per cui la Ponderazione per Capitalizzazione di Mercato ha Vinto

1. Efficienza e Vantaggi di Costo

La ponderazione per capitalizzazione di mercato è estremamente conveniente da implementare e mantenere. Poiché si detengono semplicemente gli asset in proporzione ai loro valori di mercato, è richiesto un trading minimo. Ciò si traduce in commissioni di transazione e tasse minime. Anche se vendi asset che escono dal tuo indice, per definizione sono gli asset con le peggiori prestazioni, spesso in perdita, quindi l'imposta sulle plusvalenze è minima o nulla.

2. Teoria dell'Efficienza di Mercato

Se i mercati sono ragionevolmente efficienti nel prezzare gli asset, allora i pesi della capitalizzazione di mercato rappresentano la saggezza collettiva di tutti gli investitori sul valore relativo di ogni asset. Gli asset più grandi per capitalizzazione di mercato sono quelli che il mercato ritiene abbiano il maggior valore, rendendo questo il luogo logico per allocare la maggior parte del tuo capitale.

3. Ampia Rappresentazione del Mercato

La ponderazione per capitalizzazione di mercato assicura che il tuo portafoglio rifletta naturalmente la composizione generale del mercato, e puoi essere sicuro di non perdere le parti più importanti dell'attività di mercato.

4. Ribilanciamento Automatico

Man mano che i prezzi si muovono, il portafoglio si ribilancia automaticamente. I vincitori ottengono naturalmente pesi maggiori mentre i perdenti ottengono pesi minori, senza richiedere decisioni di trading attive o il controllo giornaliero dei prezzi. L'unica volta che devi fare qualcosa è quando la composizione del tuo indice cambia.

5. Corrispondenza della Liquidità

Gli asset più grandi hanno in genere una liquidità migliore e la ponderazione per capitalizzazione di mercato concentra naturalmente le partecipazioni nei titoli più liquidi, rendendo più facile acquistare, vendere e ribilanciare grandi portafogli. Sia i selezionatori di penny stock che gli investitori in criptovalute possono facilmente sperimentare mercati illiquidi che si traducono in prezzi peggiori quando arriva il momento di vendere.

Ponderazione per Capitalizzazione di Mercato nelle Criptovalute

La ponderazione per capitalizzazione di mercato funziona nelle criptovalute? Non solo funziona, ma si potrebbe sostenere che funzioni anche meglio. Ecco perché:

Il Mercato delle Criptovalute è Più Concentrato

Bitcoin rappresenta quasi il 67% dell'intero mercato, mentre le prime 10 criptovalute rappresentano oltre il 93% della capitalizzazione totale del mercato. Ciò significa che le criptovalute a "bassa capitalizzazione" comportano un rischio significativamente più elevato per gli investitori. Questo è il motivo per cui l'unico ETF multi-cripto accettato finora investe solo nei primi 5 asset.

Nessuna Buona Metrica Fondamentale

Le aziende possono essere valutate sulla base di molte altre metriche fondamentali, come il rapporto P/E, il rapporto P/B o l'EBITDA. Tuttavia, per le criptovalute, stiamo ancora sviluppando metodologie di valutazione e l'attuale capitalizzazione di mercato è la metrica più ovvia e accessibile a disposizione di un investitore.

Nessun ETF sul Mercato Ampio

Mentre gli investitori azionari possono scegliere tra un'ampia varietà di ETF, per gli investitori in asset digitali siamo ancora in una fase embrionale, in cui i fondi che coprono il mercato ampio o i suoi settori semplicemente non sono disponibili.

Le Criptovalute Sono Divisibili

Infine, contrariamente alle azioni, le criptovalute sono molto divisibili, consentendo agli investitori di applicare accuratamente la ponderazione per capitalizzazione di mercato anche a portafogli relativamente piccoli.

Fai attenzione!

Una differenza importante nel mercato delle criptovalute è che non tutte le capitalizzazioni di mercato sono uguali. Molti progetti detengono una grande porzione delle loro monete in riserva, creando una scarsità artificiale. Quando i prezzi aumentano, i fondatori dei progetti possono riversare queste monete riservate sul mercato, diluendo il valore per gli altri detentori. Questo è il motivo per cui è necessario guardare all'"offerta circolante" piuttosto che all'offerta totale quando si valutano le capitalizzazioni di mercato.

Come Iniziare

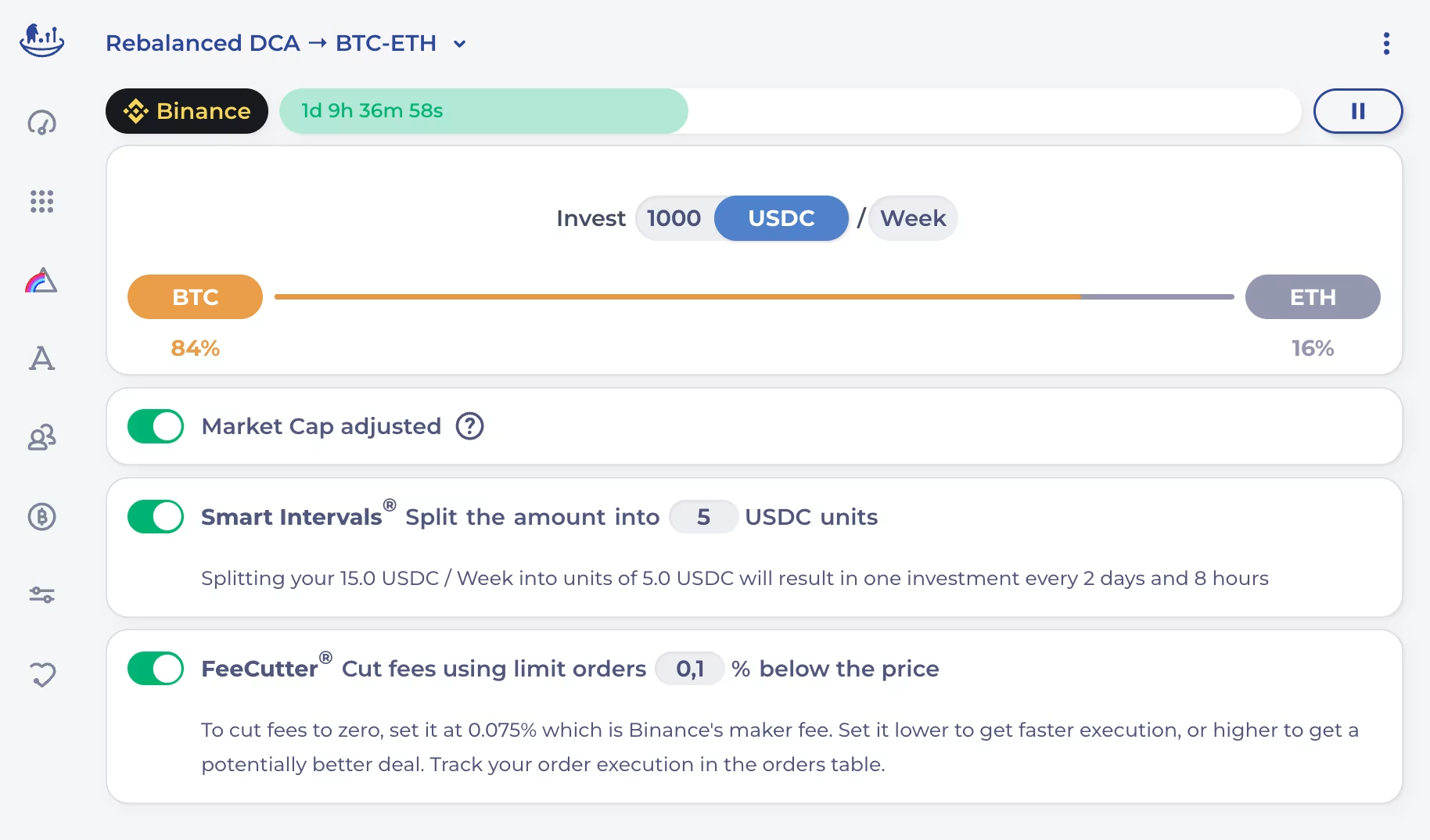

Mentre costruiamo il nostro primo vero bot indice, puoi iniziare oggi l'avventura con la ponderazione per capitalizzazione di mercato. Crea un bot DCA ribilanciato di Bitcoin ed Ethereum e ricorda di usare la ponderazione per capitalizzazione di mercato. Storicamente, un tale bot ha sovraperformato Bitcoin e la strategia è completamente automatizzata.

Sii Leggendario

In Deltabadger, la nostra missione è portare l'indicizzazione agli investitori di asset digitali e consentirti di automatizzare indici personalizzati di tua scelta con strumenti mai possibili prima.

L'investimento indicizzato è un percorso per tutta la vita.

Se sei orientato a lungo termine e questa visione ti sembra entusiasmante, consolida il tuo accesso a vita a tutti gli strumenti senza costi aggiuntivi diventando uno dei 1.000 Tassi Leggendari.