In The Radical Portfolio Theory erklärt Jeff Park, Leiter von Alpha Strategies und Portfolio Manager bei Bitwise Asset Management, den Tod einer der grundlegendsten Annahmen im Investieren:

Aktien repräsentieren Risiko und Wachstum, während Staatsanleihen Sicherheit repräsentieren.

Die zugrundeliegende technische Annahme ist, dass sie durch die Mechanik der Zinssätze negativ korreliert sind, was zu einem der traditionellsten Portfolio-Designs führt: 60% Aktien / 40% Anleihen—das klassische "60/40-Portfolio."

Das stimmt nicht mehr.

Im Post-COVID-Markt kehrte sich diese Korrelation von negativ zu positiv um:

Wenn die Korrelation zwischen Aktien und Anleihen positiv bleibt, verliert die gesamte Konfiguration ihren Sinn.

Anleihen sind volatil

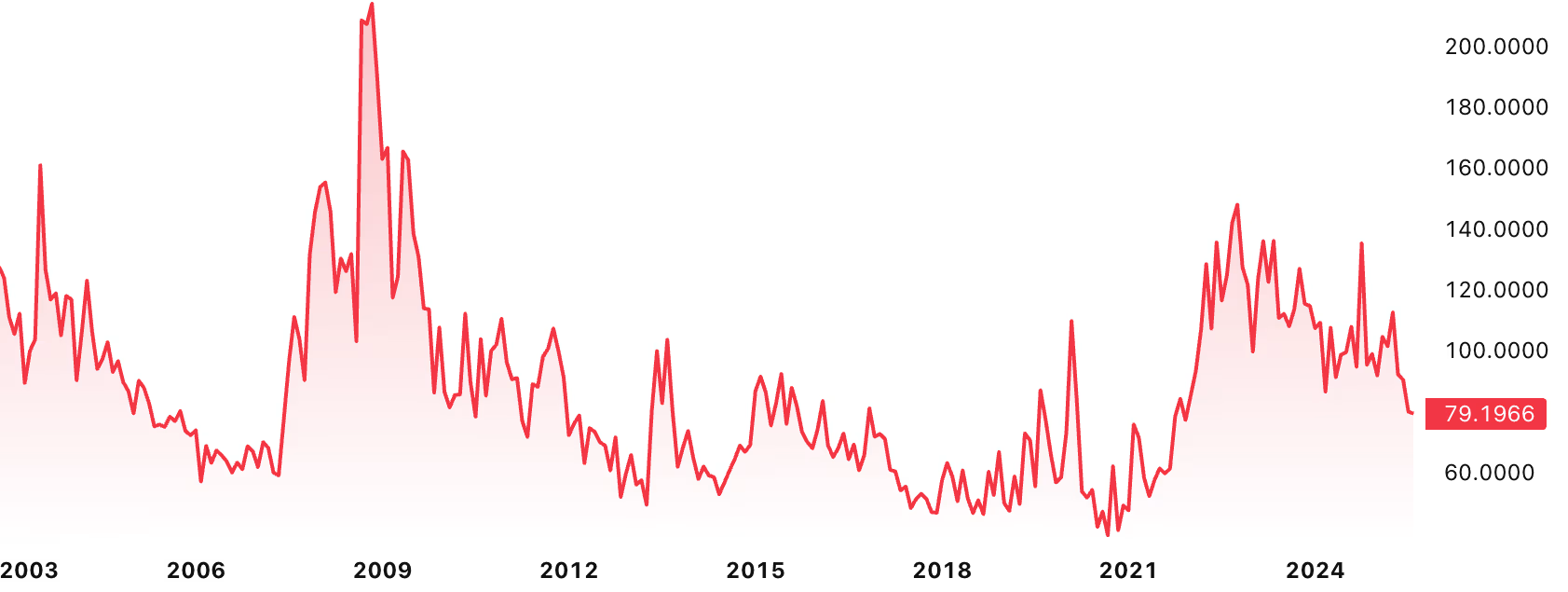

Der MOVE-Index zeigt, dass Anleihen tatsächlich sehr volatil sein können:

Die 79 im Chart bedeutet eine jährliche Volatilität von 7,9% der Staatsanleihenpreise, die in dem Moment, in dem Sie sie am meisten brauchen könnten, deutlich ansteigen kann.

Während langfristige Halter möglicherweise unbeeinträchtigt bleiben, wenn Sie planten, Anleihen oder Anleihen-ETFs zu verkaufen, um Ihr Portfolio durch den Kauf günstiger Aktien während der Krise 2008 oder der COVID-Turbulenzen neu auszurichten, sahen Sie sich ungünstigen Mark-to-Market-Preisen gegenüber.

Alles ist ein Global Carry Trade

Die grundlegende Beobachtung aus dem Essay ist, dass die gesamte Weltwirtschaft extrem korreliert wurde, basierend auf der Annahme der Dollar-Stärke, und effektiv zu einem einzigen großen "Global Carry Trade" wurde.

Der traditionelle Carry Trade bedeutet, dass Sie:

- in einer niedrig verzinsten Währung leihen (wie japanischer Yen bei 0%)

- in einer hoch verzinsten Währung investieren (wie US-Dollar bei 5%)

- vom Zinsdifferential profitieren

Allerdings ist Jeffs Global Carry Trade ein breiteres Konzept. Das System ist ein massives, vernetztes Geflecht, wo:

- Japan den US-Konsum finanziert, indem es US-Anleihen/Aktien mit billigem Geld kauft

- China US-Staatsanleihen hält, um Handelsbeziehungen aufrechtzuerhalten

- Alle im Wesentlichen von der US-Dollar-Stärke und niedrigen Zinsen abhängig sind

Eine "Long-Position im Global Carry" (long global carry) bedeutet, Vermögenswerte zu besitzen, die von diesem System profitieren.

Sowohl Aktien als auch Anleihen wurden Teil desselben Trades, und deshalb funktioniert das traditionelle 60/40 nicht mehr als Diversifikation.

Zeit ist flüssige Energie.

—Jeff Park

Grundsätzlich basiert das traditionelle Finanzsystem auf einem Zeitmanipulationstrick: anstatt jetzt genug Energie zu produzieren, leiht es sie aus der Zukunft.

Auf der anderen Seite gibt es Vermögenswerte, die durch jetzt aufgewendete Energie gedeckt sind: menschliche Arbeitskraft, Rohstoffe, Bitcoin.

Fundamentales Investieren treibt den Markt nicht mehr

Schließlich weist das Essay darauf hin, dass fundamentales Investieren selten geworden ist und Indexinvestieren einfach zu einer Inflationsabsicherung wird, während viele traditionelle Metriken wie das BIP darauf ausgelegt sind, das Mainstream-Narrativ zu unterstützen, aber nicht unbedingt die Realität der Situation und die realen Risiken offenbaren, gegen die es sich zu diversifizieren lohnen könnte.

Das neue 60/40: Das radikale Portfolio

Das 60/40-Verhältnis hatte nie eine starke technische Rechtfertigung—es war einfach eine schöne runde Zahl, die die Idee von "eher Wachstum, aber auch Sicherheit" repräsentierte.

Jeff nimmt dieses eingängige Format und schlägt einen neuen Ansatz zur Diversifikation vor:

60% Long Global Carry / 40% Short Global Carry

Was man auch als "eher konform (compliant), aber auch widerstandsfähig (resilient)" lesen kann.

Die 60% konformen (compliant) sind alle traditionellen Anlagevermögenswerte: Aktien, Anleihen oder sogar Ihr Hauptwohnsitz. Sie sind alle Teil derselben Wette auf den aktuellen Stand der Dinge und dass das System weiterhin gut funktioniert.

Die anderen 40% sind widerstandsfähige (resilient) Vermögenswerte, die als Versicherung dienen. Hier sind einige Beispiele:

- Bitcoin

- Physisches Gold

- Ausländische Immobilien

- Wetten auf Prognosemärkten

Jetzt können Sie verstehen, woher das "radikale" kommt—definitiv nicht das Handbuch, das ein traditioneller Finanzberater empfehlen würde (oder empfehlen dürfte).

Während selbst die Einbeziehung von Prognosemärkten in ein allgemeines Anlagekonzept wirklich radikal erscheint, ist die große Beobachtung hier, dass sie, anstatt nur exotische Vermögenswerte oder Glücksspiel zu sein, als klassische konservative Versicherung verwendet werden können. Eine kleine Wette auf ein unwahrscheinliches, aber tragisches Szenario kann eine gültige Strategie sein, um die Sicherheit Ihres Portfolios zu erhöhen.

Selbstverwahrung (Self-custody)

Ein Aspekt, den dieses Konzept gut erklärt, ist die Bedeutung der Selbstverwahrung (self-custody). Während sowohl Bitcoin als auch Bitcoin-ETFs Ihnen in Zeiten des Wohlstands Exposure zum Bitcoin-Wachstum geben können, stellen sie in dem Moment, in dem Sie sie am meisten brauchen könnten, völlig unterschiedliche Risiken dar.

Selbst wenn man einige katastrophale Szenarien ausschließt, ist eine einfache Neugewichtung während eines Marktcrashs nicht möglich, wenn der Markt geschlossen ist—was in Momenten der größten Volatilität Standardpraxis ist.

Obwohl es viele Vorteile von Bitcoin- oder Gold-ETFs gibt, bleiben sie konforme Vermögenswerte. Im radikalen 60/40 können Sie beides haben, aber in gewisser Weise bleiben sie auf gegenüberliegenden Seiten der Aufteilung.

Die geringe Liquidität, die alternative Vermögenswerte schwerer beweglich macht, ist tatsächlich Teil ihrer Stärke. Je liquider ein Vermögenswert ist, desto mehr wird er Teil des Systems und unterliegt denselben Kräften und korreliert schließlich damit.

| Konform (Compliant) | Widerstandsfähig (Resilient) |

|---|---|

| 60% | 40% |

| Öffentlich | Privat |

| Zentralisiert | Dezentralisiert |

| Fremdverwahrung | Selbstverwahrung |

| Maximalistischer Staat | Minimalistischer Staat |

| Hoher Leverage | Niedriger Leverage |

| Reichliche Liquidität | Natürliche Volatilität |

| Aktien, Anleihen, REITs, Bitcoin-ETFs | Physischer Bitcoin, Goldbarren, ausländische Immobilien |

| Systemabhängig, korreliert | Systemunabhängig, unkorreliert |

| Einfach zu kaufen/verkaufen | Erfordert Aufwand und Wissen |

Bitcoin: Die neue Widerstandsfähigkeit

Während sich das ursprüngliche Essay nicht auf Bitcoin konzentriert, werden für jeden Investor in digitale Vermögenswerte die Verbindung und Attraktivität offensichtlich und selbstverständlich sein. Bitcoin ist der natürliche perfekte Resilienz-Asset, der alle Kästchen ankreuzt und verdient es, Teil jedes Portfolios zu sein. Während ein typischer "unorthodoxer" Rat normalerweise 1-5% vorschlug, klingt aus der Perspektive der "radikalen Portfolio-Theorie" eine Allokation von 20-40% nicht so verrückt.

Das gesagt, bietet das "radikale" Konzept sowohl ausgezeichnete Erklärungen als auch anwendbare Strategien und bringt Klarheit für Investoren, die sich viele neue Möglichkeiten aus der traditionellen Finanzwelt wie MSTR, STRK oder den kommenden Multi-Krypto-ETF von Grayscale ansehen.

So praktisch sie auch sein mögen, sie sind Teil des Status quo, gegen den Sie sich möglicherweise diversifizieren möchten.